NISAの基本とメリットを踏まえたオススメの投資方法

2014年に始まったNISAは株式に対する税金をゼロにできます。

2013年から2015年にかけて株価が2倍以上に値上がりをしました。

その時、東証一部上場株式だけでも600銘柄くらいが値上がりしました。

東証一部に上場してしている会社は、1700社くらいありますので、単純計算で3社に1社の割合で株価が上がりました。

また、株価の値上がりが10%以上の上場銘柄は4社に3社の割合で株価が上がりました。

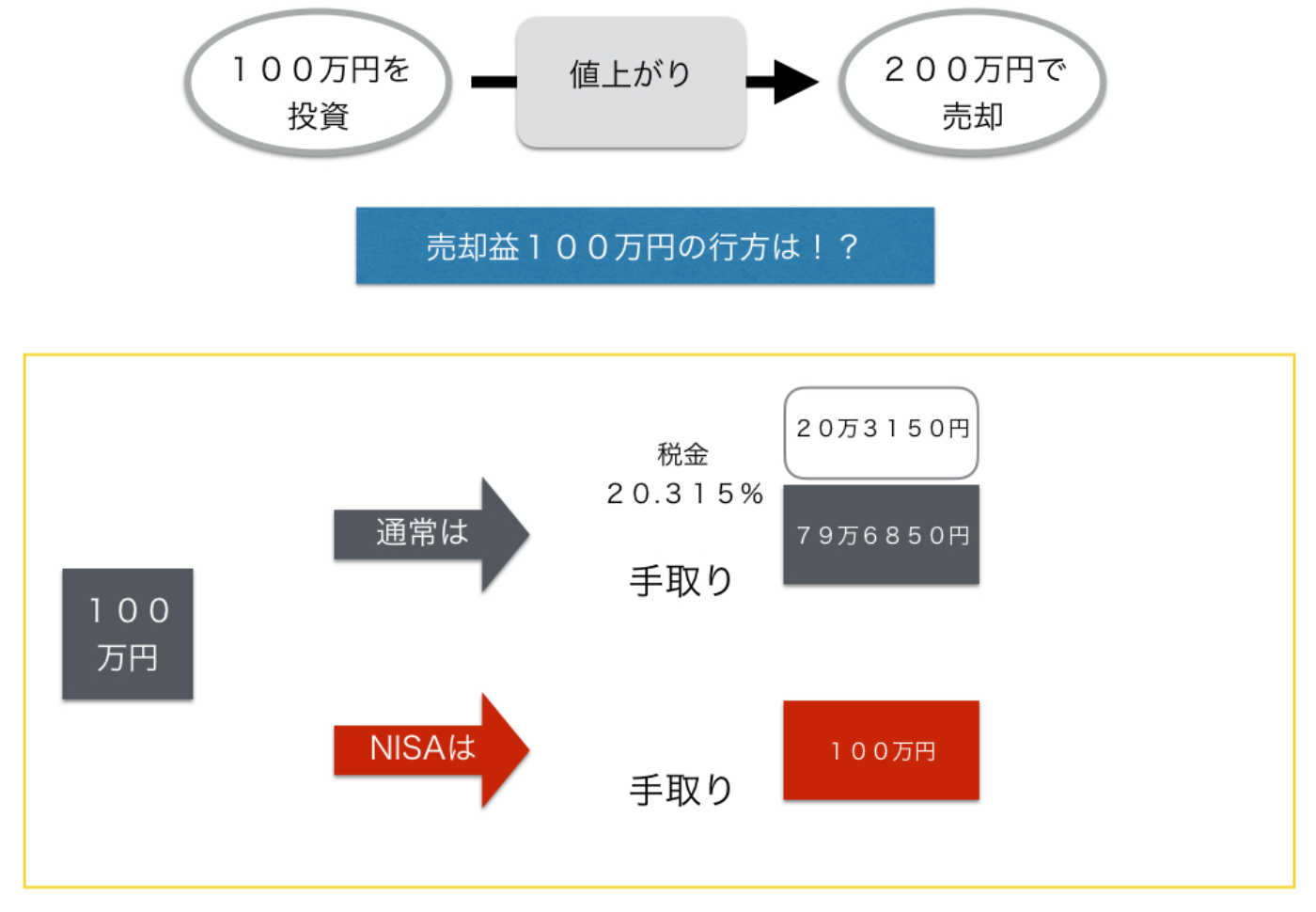

この時にNISA口座で株式投資を行っていた人と通常の口座(特定口座や一般口座)で株式投資を行っていた人では、どれほど税金に差が出たのでしょうか?

2014年から株式投資に対する税金が20.315%に戻りました

現在の日本は、定期預金などをするだけでは財産が増えない超低金利時代ですので、金融商品で財産の一部を運用することは選択として考えなくてはいけない時代です。

しかし、株式投資には売却益に対して税金がかかります。

株式投資で資産運用を考えなくてはいけない時代にもかかわらず、税金は上場株式の売却益に対しての税率は2013年までは10.147%と優遇されていましたが、2013年で終了し、2014年から株に対する税金も倍になりました。

2014年以降からは一気に20. 315%と倍になり、売却益が100万なら20. 315%の20万3150円も税金がかかってしまうのです。

例えば特定口座(源泉徴収あり)で株式投資をしており、100万円を元手に投資をして200万円に値上がりしたところで売却しましたら、売却益の100万円はそのまま手元に入らず、証券会社に支払う手数料(税金)として20万3150円も差し引かれます。

公社債投資信託への投資で安心安全にNISAを活用

NISAは株をしない人でも定期預金代わりに活用することができます。

ですので株をしない人だったとしてもNISAは関係ないと思わないでください。

普通だと預金の利息は、定期預金を5年間していると1年分の利息に相当する金額が税金になります。さらには預金利息から20.315%の税金がかかり、それを5年間で計算すると単純計算で、1年分の利息金額を超えます。

NISAでは、元本保証の金融商品には投資することはできませんので、これらの利息は無税にはできません。

ですが、投資信託には投資することができ投信の分配金はゼロにできます。なので投信の中から公社債を選んで投資すると元本割れのリスクが比較的に少なくなります。

分配金を安定的に得られるのでオススメです。そして、定期預金の代わりで利息の税金を節税することができます。

NISAは株式投資で得られた配当金も無税にできる

上場会社の株式配当は上記の通り20. 315%の税金がかかりますが、NISAでは株式の配当もゼロです。

安定の企業の株式にNISAで投資をすれば、メリットが最大限に活用することができます。

NISAを利用するには専用の口座を作らなくてはいけない(条件あり)

NISAを利用するには、銀行や証券会社などでNISA専用の口座を作らなければなりません。

開設には条件があり、その年の1月1日の時点で20歳以上の方が開設できます。

ですので20歳以下の方は作ることはできません。そして1人につき1つの口座しか持てません。

※3つの金融機関で開設し360万円分投資などは不可

年間120万円まで投資できキャピタル・ゲインとインカム・ゲインが非課税

そしてNISAで投資の場合は、年間で120万円までは非課税になっています。

ですので年間で120万円を一括で投資や分けて投資などができます。

NISAで得られる分配金を年間120万円以内であれば口座で受け取りそのまま投資に回すこともできます。

NISAのキャピタル・ゲイン(売却益)とインカム・ゲイン(配当金)は全て非課税になり、その金額に制限はありません。

非課税になる期間は投資を開始してから5年間

ですが非課税になる期間は投資をしてから5年間です。

例えば2016年1月に投資をしましたら、2020年12月末に非課税の期間が終了します。

興味を持ってNISAで新規投資を始める人がいるのかもしれませんが、非課税投資ができるのは今のところ2014年から2023年までとなっています。

そして非課税口座を持っていられるのは2027年までです。

年間で120万円までは非課税になっていますが、実際に運用できるは最大で元本600万円までとなっています。

非課税は投資して5年で終わりますが、

例えば2016年から2020年までで非課税の枠は120万円ずつ増えます。そして2020年で終了しますが、2016年から新たに120万円の非課税の枠ができますのでNISAで運用できるのは最大で元本600万円までです。

もし投資をして非課税期間の終了時まで、売却せず保有すると、終わる時点の評価額で120万円までを翌年の非課税に繰り越すことができます。

証券会社と銀行では投資先の種類が異なる

NISAの口座は、上場株式や株式投信を扱っている金融機関で開設することができます。

ですが証券会社と銀行では取扱う商品が異なります。

銀行では上場株式やETF、REITは取り扱っていませんが、これらに投資をしなければ広い範囲で金融機関を選ぶことができますので、手軽さが魅力的です。

また、上場株式やETF、REITなどに投資をする場合は、証券会社で口座を開設する必要がありますが、こちらは商品の数が豊富です。

金融機関を選ぶにあったての検討は、商品の数やサポートの内容、管理料の有無などを考えて自分にあった金融を選びましょう。

NISA口座は1年単位で乗り換えることができる

NISA口座を開設する金融機関は1年単位で見直すことができますので、1年目は深く考えずにとりあえず開設して2年目に違う金融機関にハシゴをすることが可能です。ですが変更をする場合は1年間に一定の手続きをしなければなりません。

ですがNISA口座で投資を始めましたら、その年中は他の金融機関に乗り換えることはできません。

ですので1年で一人1金融機関のみです。

NISA口座で運用する資金が自分にとってどのような資産なのかを知り投資を行うべき

投資をする場合は、投資の方針を決めたほうがいいです。それは投資において万人向けの投資商品はないからです。

投資の方針を明確にするためには、NISAでの運用の時のお金が自分にとってどのようなものなのか知るべきです。

それは、投資するお金が生活資金であれは安定性を重視した投資にしたほうがいいです。

また、運用して5年間で使う予定のない資金であれば思い切ってリターンを求めて投資してもいいでしょう。

安定・安全に投資をするなら国内債券への投資がオススメ

前者の安定を求めた投資ならば、公社債など円債を中心とした投資(円債ファンド)が考えられます。

そして投資する投信には、公社債にしか投資できない公社債投信と株式投資が可能な株式投信の2種類があります。

NISAで投資できるのは株式投信のみです。株式投信の大体は株式への投資をせず、公社債投信と変わりません。

外国の債券投資はリスクは高いが利回りが良い

利回りを求めるのであれば、外国債券を中心とした投資(外債ファンド)になります。

また外国為替のリスクを抑えるために為替ヘッジを行うものに投資することも考えられます。

国内が超低金利になっている現状では、円債ファンドでは高い利回りが期待できないため、外債ファンドをオススメしている金融機関もあります。

より手間を省きたければ積立投資がオススメ

NISAで購入する方法は様々ありますが、その中に積立投資があります。

それは定額預金のように月に定額で購入する方法で、忙しくて注文の手間を省きたい人に向いています。

証券会社でNISAを開設すれば様々な運用の仕方がある

さらなるリターンを求める方で、自分で運用したい場合は、株式やETFなどの証券取引所で売買している商品での運用になるでしょう。

運用を任せて値上がり益を重視するのであれば、株式ファンドで運用になるでしょう。これは、外国株式に投資するなどの投資対象はさまざまです。

為替ヘッジがない外債ファンドも投資の選択肢でしょう。ですが魅力的な利回りのものが少なくないですが、為替のリスクや格付けの低い債券を組み入れている場合や値下がりのリスクがあります。

国内や外国の不動産投資信託に投資するファンドもあり、不動産の賃料収入や売却益などの収益の期待があります。これは長期運用向けで、下落時はファンド価値も下落します。

あとは株式や債券など複数の資産を組み入れたバランス型ファンドは、決められた配分比率を維持するように運用するタイプ(インデックス)と、配分比率を見直して運用するタイプ(アクティブ)があります。

NISAを開設するのにオススメの証券会社はSBI証券

銀行ではなく、証券会社でNISAを開設し、自分自身で投資先を見つけ資産運用をしたいという方にオススメの証券会社があります。

国内最大級の口座開設数を誇るSBI証券

![]()

国内ネット証券口座開設数(350万口座突破)ダントツNo.1のSBI証券です。

NISA口座を開設する際に必要な書類(住民票)の取得代行もしてくれます。

また、インドネシア、ベトナム、タイ、マレーシア、シンガポールなど海外(特にアジア圏)へ投資できるのが魅力的で、もちろん日本国内への投資や投資信託の数もトップクラスに多く、初めて証券会社で口座を開設するという方に最もオススメしたい証券会社です。

NISAで知っておかなくてはいけない6つの注意点

- 他の口座で保有している株式などはNISA口座に移管することができません。

- 非関税の年間120万円を1年間で使い切らず余った分を翌年に繰り越すことはできません。

毎年120万円までと決められています。 - 非課税の期間であれば購入した株式などはいつでも売却可能ですが、一旦使った非課税の枠は戻りません。

例えば、その年に70万円で株式と30万円の株式を購入しました。

そしてすぐに30万円の株式を売却したとしてもその年では30万円の枠を使うことができません。

ですが株は売り時の方が難しのでもし売り時が良ければ枠のことは気にせず売却した方が良いかもしれません。 - 配当金のもらい方ですが、NISAの口座で保有する株式の配当金が非課税になるのは株式数比例配分方式を利用する場合だけです。

この方法を選択すると保有している株式の配当金が取引口座ごとに振り分けられます。 - NISAの口座以外で保有している株式などは確定申告をすれば、3年間売却による損失を繰り越すことができますが、NISAの口座では損失を繰り越すことができません。

- 非課税期間が終了する際に保有している金融商品は条件を選択した上で保有を維持することができます。

1つ目は、新しく設定するNISA口座に移管することです。

2つ目は、課税口座に移管です。

このどちらの場合も、NISA口座から払い出された株式などの取得価格は払い出す時の時価になります。

投資信託など分配金が支払われるタイミングはそれぞれ違う

分配金は投資のスタイルによって変わります。

投信によって分配金の出るタイミングは決められています。

年金代わりの投資だと毎月分配金が出るタイプがいいでしょう。

投信の値上がり益だけを狙うのであれば、分配金が出ないタイプがいいです。

非課税の恩恵を感じつつ投信の値上がり益も狙いたい場合は、年に1回で1年分まとめて分配金が出るタイプがいいでしょう。

NISAは損益通算できないのが最大の弱点

最後にNISAには大きな弱点があります。

それは、基準価値や株価が下がり損失が出ても他の口座で保有する答申や株式などの売却益を通算できないことです。

そのため、下落リスクの対策がされている投信がNISA向きです。

価格下落リスクや為替リスクの軽減対策を行っている投信を選びましょう。

まとめ

- 2014年から株式投資に対する税金が20.315%に戻りました

- 公社債投資信託への投資で安心安全にNISAを活用

NISAは株式投資で得られた配当金も無税にできる - NISAを利用するには専用の口座を作らなくてはいけない(条件あり)

その年の1月1日の時点で20歳以上の方が開設

1人につき1つの口座 - 年間120万円まで投資できキャピタル・ゲインとインカム・ゲインが非課税

非課税になる期間は投資を開始してから5年間 - 証券会社と銀行では投資先の種類が異なる

- NISA口座は1年単位で乗り換えることができる

- NISA口座で運用する資金が自分にとってどのような資産なのかを知り投資を行うべき

安定・安全に投資をするなら国内債券への投資がオススメ

外国の債券投資はリスクは高いが利回りが良い

より手間を省きたければ積立投資がオススメ - 証券会社でNISAを開設すれば様々な運用の仕方がある

NISAを開設するのにオススメの証券会社はSBI証券 - NISAで知っておかなくてはいけない6つの注意点がある

- 投資信託など分配金が支払われるタイミングはそれぞれ違う

- NISAは損益通算できないのが最大の弱点