過去に日本政府(GPIF)も失敗?アクティブ運用では市場に勝てない『インデックス投資の優位性』

前回『ポートフォリオ理論』世界の富豪たちが実践している代替的(オルタナティブ)投資法でお伝えした通り、世界中の投資家たちがポートフォリオ理論に基づいて運用しています。

そして、ポートフォリオ理論に基づいてアセット(資産)・アロケーションを決定して、次に行うことは実際にどのようにして運用をするかです。

それには大きく分けて2つの投資法があります。

投資スタイルにはインデックス運用とアクティブ運用がある

例えば、国内株式資金配分を20%と決め、どの銘柄を買うか具体的な投資行動を決めなければいけません。

このような状況の場合には2つの投資スタイルがあります。

1つ目は、市場の平均や値動きで並の運用成績で良いとする考え方です。

2つ目は、市場平均に勝って高い運用利回りを目指す考え方です。

インデックス運用とは市場平均を示す基準値を目指す運用方法

1つ目の市場の平均や値動きで並の運用成績で良いとする考え方で運用する方法をインデックス運用といい、TOPIXやベンチマークとするインデックスに追従することを目指します。

そして個別銘柄に選好を持ち込まず、市場の流れに乗って市場平均並みのパフォーマンスを目指しています。

例えば、年金を運用している政府年金投資ファンドなどが参照しているのは、国内債券ではNOMURA/BPI総合、国内株式はTOPIX、外国債券はシティグループ世界国際インデックス、外国株式はMSCI・KOKUSAIです。

この4つをベンチマークとして定めていて、指標はそれぞれの運用対象の平均的なリターンを示す基準値のようなものです。

アクティブ運用とは市場平均を上回ろうとする運用方法

2つ目の市場平均に勝って高い運用利回りを目指す考え方の運用方法は、アクティブ運用といい、プロのファンド・マネージャーが市場の平均利回りを上回る運用成績を目指して運用しています。

それは、ベンチマークに買ったか負けたかによってファンド・マネージャーのボーナスや評価もベンチマークの運用成績によって決められます.

このアクティブ運用ですが高給のファンド・マネージャーが様々な分析をして運用するので、そこにかかる運用手数料が高くなっています。

アクティブ運用で得られる収益には限界があり手数料もかかる

ファンド・マネージャーが運用するアクティブ運用ではどのくらいインデックス運用の成績を上回っているのかというと、アクティブ運用がインデックス運用に常に勝てているという証拠は見つかっていませんし、長期で見ると、アクティブ運用はインデックス運用よりパフォーマンスが劣ることが実証されています。

要するに研究結果では、アクティブ運用によって得られる超過収益率や市場を上回れる収益には限界があり、インデックス運用より高いパフォーマンスを上げられるという結果は出ていません。

そして、超長期で見ればインデックス運用の方が得になります。

アクティブ投資家の平均がインデックスである

過去の日本ではアクティブ運用を行っている株式投資信託は、インデックスを下回るリターンしかあげていない事実がありました。

また、アメリカでも80%の株式投資信託が、S&P500インデックスを下回る運用成績である報告もありました。

しかし、アクティブ運用には多くの参加者がいて、その中で、誰かが損をすれば誰かが勝って得をしていますので、アクティブ運用を行っている投資信託のうち、80%の株式投資信託がインデックスを下回っているなら、単純計算で20%のアクティブ運用を行っている投資信託は、インデックスを上回っているということです。

このことから、アクティブ運用で市場を上回るパフォーマンスを上げたファンドなどが、マスコミなど全面的に取り上げられたりすることで、アクティブ運用の優位性などを感じる人が多くいます。

アクティブ運用の投資家たちの売買を合計したものがインデックスで、アクティブ投資家の平均がインデックスとなります。

※投資の基本は勝つことより負けないこと参照

ところが、アクティブ投資家が売買を行うには手数料がかかり、利益には税金がかかります。

これらのことを踏まえると、多くのアクティブ運用の結果はインデックスよりも悪くなると言えます。

有力年金基金はサテライト投資としてアクティブ運用商品を買っている

アクティブ運用はインデックス運用より劣ることは確かなのですが、その全てが悪いというわけではありません。

例えば、有力年金基金はインデックス運用を中心として運用していますが、アクティブ運用商品をサテライト投資を運用手法として活用しています。

サテライト投資とはインデックス運用のような長期的に安定した投資を中心にを置き、短期的な投資を周辺に配置するようにポートフォリオを組み立てることで、リスクを抑えることができ、様々な投資戦略の利点を得ることができます。

これは長期でインデックスを上回る実績を持つアクティブ・ファンドも一定程度存在する事実から裏付けられています。

また投資収益のブレ(ボラティリティ)がポートフォリオに与える影響を抑え、コストも少なくすみ、定期的なポートフォリオ調整などが減ります。

これはあくまでも、ポートフォリオにアクティブ運用を少し組み入れることでのリスク回避として利用しているだけで、決してアクティブ運用の優位性を示しているわけではありません。

日本の年金積立金管理運用(GPIF)はかつてアクティブ運用で失敗している

日本の年金積立金管理運用(GPIF)も欧米と同じで国内債券・国内株式・外国債券・外国株式の4資産で、インデックス運用を中心に運用していますが、アクティブ運用にも限定的に投資しています。

具体的には、4資産の97%はインデックス商品で運用し残りの3%ほどをアクティブ運用で投資しています。

※3つの観点を組み合わせ安定的な収益を上げる『GPIFから学ぶ投資法』

2001年頃はアクティブ運用を中心にポートフォリオを組んでいた

今では資産のほとんどをインデックス運用で資産運用していますが、過去の年金積立金管理運用(GPIF)の前身である年金資金運用基金では、ほとんどがアクティブ運用によって投資運用されていました。

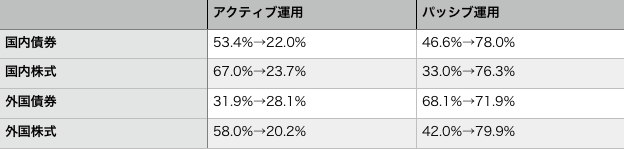

2001年度のアクティブとインデックスを比較してみると、国内株式以外の3資産のアクティブ運用比率は、50%を超えていたのです。

そして国内株式では約30%がアクティブ運用になっていました。

このときのアクティブ運用なっていたのは、ファンド・マネージャーの目利きや資産運用会社の分析力によって市場平均(ベンチマーク)よりも高い運用成績を出せると考えられていたのでしょう。

つまりこのときの政府年金投資ファンドは、アクティブ運用に資金を多く振り向けることによって市場よりも高い収益率を狙っていたと考えられます。

狙いは外れインデックス運用の成績に勝てなかった

しかし、現実は、インデックス運用のパフォーマンスに劣る成績が多く見られました。

特に、ファンド・マネージャーの力量が期待されるハイリスク・ハイリターンの国内株式においては2001年から2006年までの5年中3年は、インデックス運用の成績を下回りました。

さらに、同じく高いリターンが期待される外国株式では、5年間連続でインデックス運用の成績を下回ったのです。

プロ中のプロたちでもインデックス運用には勝てない

GPIFでは、運用成績の振るわない運用機関やファンド・マネージャーを頻繁に入れ替えていますから、公的年金を運用しているのは、最高水準の運用機関が中心だと言えます。

そういうプロ中のプロたちをもってしても、アクティブ運用のパフォーマンスは、インデックス運用以下で、手数料などを考えれば明らかに劣っているのです。

アクティブ運用の失敗を踏まえインデックス運用中心に切り替えを行った

このような事態を察知し、GPIFはアクティブ運用の比率を落とし、より手数料が安くパフォーマンスの良いインデックス運用の比率を高め、現在のような資産構成の97%をインデックス運用にしたポートフォリオになったと考えられます。

※アクティブ運用が中心だった2001年からインデックス運用中心に変化した2006年までの公的年金の運用表

※アクティブ運用が中心だった2001年からインデックス運用中心に変化した2006年までの公的年金の運用表

※パッシブ運用とはインデックス運用のことです

アクティブ運用では市場に勝つことは難しいと政府も認めている

年金積立金管理運用(GPIF)は、運用の基本方針として以下のことを公式に表明しています。

長期的に見て市場は効率的であり、高い収益率を生む銘柄を継続的に事前に見つけ出すこと(アクティブ運用)により、市場平均を上回る収益率を上げることは容易ではない。

そして、このことを理由に、インデックス運用を中心として投資を行っています。

それは、超長期の年金性資金の運用は、市場平均に近づいた運用のインデックス運用がより望ましいと政府も認めているのです。

まとめ

- 投資スタイルにはインデックス運用とアクティブ運用がある

インデックス運用とは市場平均を示す基準値を目指す運用方法

アクティブ運用とは市場平均を上回ろうとする運用方法 - アクティブ運用で得られる収益には限界があり手数料もかかる

アクティブ投資家の平均がインデックスである - 有力年金基金はサテライト投資としてアクティブ運用商品を買っている

- 日本の年金積立金管理運用(GPIF)はかつてアクティブ運用で失敗している

2001年頃はアクティブ運用を中心にポートフォリオを組んでいた

狙いは外れインデックス運用の成績に勝てなかった

プロ中のプロたちでもインデックス運用には勝てない

アクティブ運用の失敗を踏まえインデックス運用中心に切り替えを行った

アクティブ運用では市場に勝つことは難しいと政府も認めている